2003

2003

2005

2005

2007

2010

2012

2012

2014

2014

Dever cumprido

![]()

No momento em que o país vive situação

raramente antes experimentada, surge a nova edição da Por Sinal. Um longo

período recessivo, permeado por revelações para lá de bombásticas sobre o

financiamento de partidos e mandatários com dinheiro público, parece ter solução

se reformas forem feitas na Previdência Social e no mundo do trabalho.

Mudanças são sempre bem-vindas, quando vêm para melhor. Retirar direitos e

inibir a criação de novos, porém, podem ter o condão de melhorar as contas

públicas, mas não a vida das pessoas. É por isso que esta edição abre com o debate sobre a PEC 287/2016, em curso no Congresso Nacional, e seus efeitos sobre

os já estreitos direitos dos servidores públicos.

A recente agenda BC+ também merece a atenção de todos. O Banco Central propõe

uma série de medidas para produzir melhoras permanentes na vida financeira dos

cidadãos. O objetivo final declarado é o crédito mais barato. Em “Ficção ou

realidade?”, a Por Sinal aborda diversos vieses do projeto e a suficiência ou

não das principais inovações.

Atentos aos avanços tecnológicos na área financeira, produzimos duas reportagens

sobre moedas virtuais e moedas sociais, que avaliam a substituição de dinheiro

em papel no nosso país, em momentos em que a autoridade monetária manda imprimir

cédulas no exterior, com todos os riscos de segurança envolvidos e prejuízos ao

emprego.

Nossos articulistas tratam de temas ligados ao sistema financeiro, ou nem tanto.

“Autonomia ou independência”, por José Paulo Vieira, e “A armadilha brasileira

da liquidez”, de Ricardo Piccoli, versam sobre temas muitas vezes abordados

nesta revista. Mas em “Prevenir é o melhor remédio”, Laura Tupinambá e Luciana

Sciotta falam da importância da saúde no lugar da doença.

A edição ficaria incompleta se não trouxesse a entrevista com o presidente do

Sinal, que completa o segundo mandato em 30 de abril. Daro Piffer fala das

realizações, desafios e perspectivas de melhora da vida dos servidores

representados e dos brasileiros em geral. A leitura é complementada pela Agenda

do Sinal nestes e nos próximos dias, de enfrentamento das turbulências e mazelas

que estão postas e por vir.

Este Conselho Editorial conclui, assim, seu trabalho à frente da revista, certo

de ter oferecido o melhor de si ao leitor e à sociedade. Ante a necessária

renovação da direção sindical, uma certeza fica: muitas edições da Por Sinal vêm

por aí.

Boa leitura.

SINDICATO NACIONAL DOS FUNCIONÁRIOS DO BANCO CENTRAL (SINAL)

CONSELHO NACIONAL BIÊNIO 2015/2017

Presidente

Daro Marcos Piffer

Belém

José Flávio Silva Corrêa

Brasília

Rita Girão Guimarães

Vania maria Monteiro Couto

Gregório Alberto Saiz Lopes

Josina Maria de Oliveira

Belo Horizonte

Renato Fabiano Matheus

Curitiba

Enrikson Antonio Falabretti

Fortaleza

Francisco de Assis Tancredi Soares

Porto Alegre

Ricardo Luis Piccoli

Recife

José Milton Bezerra

Rio de Janeiro

Sergio da Luz Belsito

João Marcus Monteiro

Marcos Antonio da Silva Lopes

José Aloísio Guimarães Sanches

Salvador

Epitácio da Silva Ribeiro

São Paulo

Eduardo Stallin

Silva

Natalino Yoshimi Sakamuta

Semiramis Ensel Wizentier

DIRETORIA EXECUTIVA NACIONAL BIÊNIO 2015/2017

Presidente

Daro Marcos Piffer

Secretário

Epitácio da Silva Ribeiro

Diretor Financeiro

Ivonil Guimarães Dias de Carvalho

Diretor Jurídico

Jordan Alisson Pereira

Diretor de Comunicação

Iso Sendacz

Diretor de Assuntos Previdenciários

José Vieira Leite

Diretor de Relações Externas

Paulo Lino Gonçalves

Diretor de Estudos Técnicos

Mauro Cattabriga de Barros

Diretor de Qualidade de Vida

Márcio Silva de Araujo

Diretora de Ações Estratégicas

Rita Girão Guimarães

CONSELHO FISCAL NACIONAL

Joaquim Pinheiro Bezerra de Menezes(Recife )

José Ribamar Santos Barros (Rio de Janeiro )

Ronaldo Ferreira (Curitiba)

EXPEDIENTE ANO 15 NÚMERO 54 ABRIL 2017

Por Sinal

Revista do Sindicato Nacional dos Funcionários do Banco Central do Brasil

Conselho Editorial

Aldomar Guimarães dos Santos, Clovis de Lima Barbosa Junior, Daro Marcos Piffer, Iso Sendacz, Mauro Cattabriga de Barros, Nehemias Monteiro Junior, Ricardo Luis Piccoli, Rubens Gandelman

Secretária: Sandra de Sousa Leal

SCS Quadra 01 – Bloco G sala 401 – Térreo

Ed. Baracat – Asa Sul – Cep 70.309900 – Brasília – DF

Telefone: (61) 33228208

Contato com a Por Sinal: porsinal@sinal.org.br

Redação

Coordenaçãogeral e edição: Flavia Cavalcanti (Letra Viva Comunicação)

Reportagem: Jefferson Guedes, Verônica Couto, Elane Maciel,

Carmen Nery

Diagramação: Tabaruba Design

llustrações: Claudio Duarte

Impressão: Impressão: Ideal Gráfica e Editora Ltda

Tiragem: 8.000

Assessoria de Comunicação do Sinal Nacional: Rapport.

www.rapportcomunica.com

Permitida a reprodução das matérias, desde que citada a fonte.

O Conselho Editorial não se responsabiliza pelas opiniões expressas nos artigos assinados.

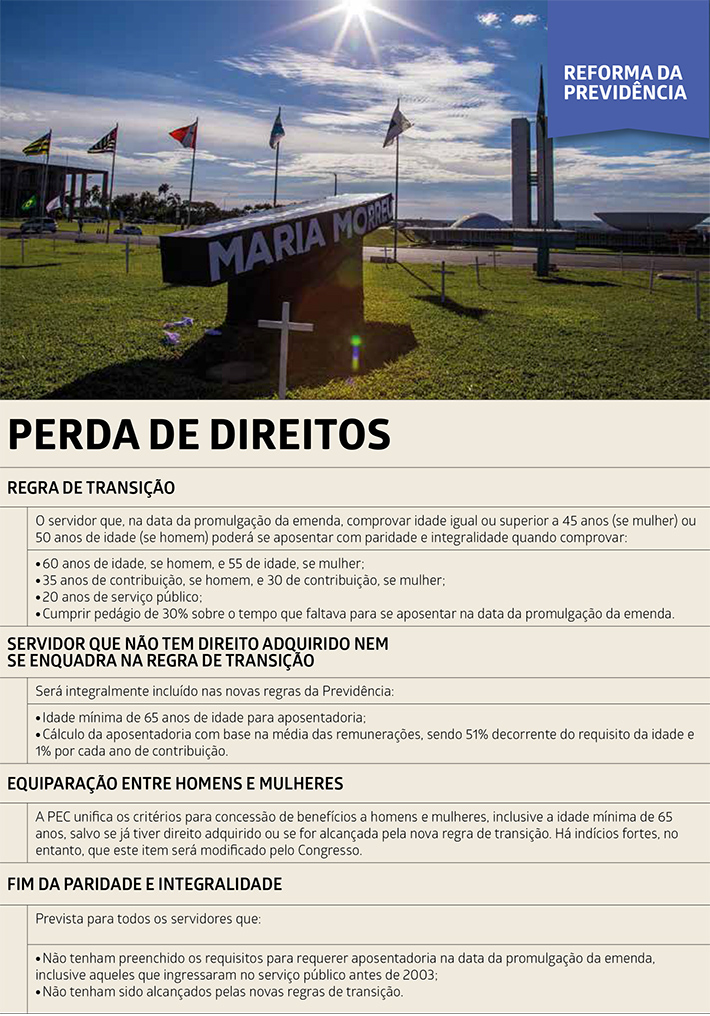

O JOGO ESTÁ VIRANDO

GOVERNO PERDE A GUERRA DE COMUNICAÇÃO E NÃO CONQUISTA O

APOIO DA OPINIÃO PÚBLICA. NO SENADO, CPI PODE SE TRANSFORMAR EM TRIBUNA

DE DISCUSSÃO DA SOCIEDADE.

JEFFERSON GUEDES

A

reforma da Previdência ainda vai dar muita dor de cabeça ao governo. Desde

março, o Planalto vem perdendo a guerra de comunicação que trava com os movimentos sociais para conquistar o apoio da opinião pública para a proposta. O

primeiro revés veio da Justiça gaúcha, que concedeu liminar a nível nacional, no

dia 15/3, suspendendo a campanha publicitária oficial. No dia 5/4, porém,

decisão proferida pela ministra Carmen Lúcia, presidente do STF, reverteu a

proibição.

Em seguida tivemos os grandes protestos nacionais, que ampliaram a pressão

exercida nas redes sociais por eleitores indignados. Pesquisas recentes indicam

que 66% da população são contrários à reforma.

O Congresso não ficou alheio a esse movimento. Na Câmara, deputados da base

aliada pediram a seus partidos que não fechem questão a favor da matéria. Mesmo

o PSDB emitiu sinais de preocupação diante do estrago eleitoral que a aprovação

da reforma irá causar às pretensões do partido em 2018. No Senado, que não deve

votar a PEC antes de junho, o clima é semelhante. As fissuras entre Temer e

Renan Calheiros são públicas, fato que contribuiu para que o senador Paulo Paim

conseguisse angariar assinaturas de 62 senadores para instaurar a CPI da

Previdência. Paim quer investigar a situação real da Seguridade Social e expor

as fragilidades do discurso oficial.

O governo monitora essa dinâmica atentamente e já não tem certeza de conseguir

os 308 votos necessários para aprovar a proposta na Câmara. Na calculadora do

Planalto, estima-se que mais de 60% dos deputados da base se opõem ao texto como

foi redigido pela Fazenda. Com medo de uma derrota vexatória, Temer acenou com a

"flexibilização" da reforma. Ele aceita rever alguns pontos da proposta, como as

pesadas exigências para a aposentadoria dos trabalhadores rurais. Está disposto

também a manter as regras atuais do Benefício de Prestação Continuada (que hoje

garante pensão de um salário a pessoas pobres idosas ou portadoras de

deficiência), topa excluir os professores e os policiais da reforma e vai

promover ajustes nas regras de transição.

REFORMA OU PUXADINHO?

A tentativa desesperada de “dourar a pílula” tem como objetivo preservar o item

principal da reforma: a idade mínima de 65 anos para aposentadoria. Se bem que,

mesmo nesse caso, o governo só conseguiu manter o texto inicial para a

aposentadoria dos homens. Para as mulheres, a idade mínima foi fixada em 62

anos.

Com estas alterações (e outras que o Senado possa introduzir), é bem provável

que a tal "reforma" venha se transformar num "puxadinho", como já disse José

Simão em sua coluna na Folha.

Ainda assim, as entidades representativas dos trabalhadores prometem ficar

atentas e manter a mobilização, pois entendem que mesmo esse "puxadinho" pode

contribuir para enfraquecer significativamente o direito constitucional de

proteção à velhice.

Tal preocupação se deve ao caráter maquiavélico do texto apresentado pelo

governo. Segundo o consultor do Sinal, Luiz Roberto Domingues, é preciso

analisar a reforma ponto por ponto para se perceber os seus impactos. O diabo

está na sutileza, nas pegadinhas distribuídas por todo o texto, sempre com o

objetivo de retirar direitos – sobretudo dos mais pobres. A alteração dos

parâmetros da aposentadoria por invalidez, por exemplo, foi proposta de maneira

bastante sutil e esconde uma crueldade. O texto da reforma substitui o termo

"invalidez permanente", hoje vigente, por "incapacidade permanente para o

trabalho". Para as aposentadorias por incapacidade, o governo propôs garantir

benefício integral apenas para os trabalhadores que ficaram incapacitados

durante a atividade laboral. Se um servidor perder a capacidade de trabalhar por

um acidente de trânsito, vai cair na fórmula geral da reforma que garante 51% da

média de salários mais 1 ponto por ano de contribuição. Se o tempo de

contribuição não for muito grande, azar o do trabalhador. Além de incapacitado,

terá de se virar com a aposentadoria proporcional. A mudança, destaca o

consultor do Sinal, se resume à troca de uma única expressão. O estrago, porém,

é grande. É um direito social a menos.

O maquiavelismo não se resume apenas à redação da proposta. Como lembra a

economista Laura Carvalho, professora da USP, o governo preparou uma armadilha

para a sociedade com a aprovação da PEC do Teto de Gastos em 2016. Esse teto

proíbe o aumento das despesas federais mesmo em um cenário de crescimento

econômico, onde crescem as contribuições previdenciárias e diminui a taxa de

desemprego.

Essa limitação gera um impasse. Ainda que todas as outras despesas estejam

sujeitas ao teto, o número de benefícios continuará crescendo, por conta da

elevação da expectativa de vida. Com isso, o orçamento da Previdência corre o

risco de superar até mesmo a conta dos serviços da dívida, vaca sagrada desse

governo. É aí que está a armadilha. O Planalto nadadiz sobre a dívida, claro,

mas apregoa aos quatro ventos que, sem a reforma da Previdência, será o fim do

mundo, com déficits crescentes e o colapso do sistema previdenciário em 2060,

quando teremos mais beneficiários do que contribuintes.

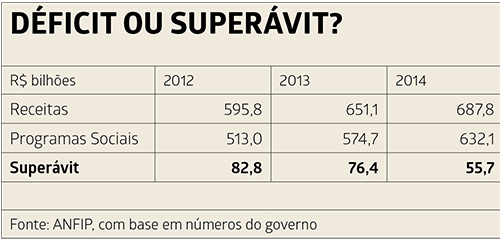

CONTABILIDADE CRIATIVA

A lógica do discurso oficial é conhecida: o governo projeta as receitas oriundas

das contribuições sobre a folha, subtrai os benefícios e chega ao déficit. Como

já foi analisado na edição anterior da revista, a metodologia do governo

desconsidera as outras fontes de financiamento da Previdência, como a Cofins

(Contribuição para o Financiamento da Seguridade Social), CSLL (Contribuição

Social sobre o Lucro Líquido) e a receita das loterias. Porque quando se leva em

conta todas as fontes de financiamento, o resultado da Seguridade Social é

superavitário, ainda que seja visível um decréscimo assustador nos últimos anos

devido ao agravamento da crise econômica (ver tabela abaixo).

Mas afinal, como o governo se posiciona em relação às fontes de financiamento da

Seguridade definidas pela Constituição? Esta pergunta intrigava Vilson Romero,

presidente da Anfip (Associação Nacional dos Fiscais da Receita Federal do

Brasil), até ele abrir a Cartilha oficial da Reforma da Previdência no site do

Ministério da Fazenda (link do documento: http://bit.ly/2oOsukG). Na página 3 da

Cartilha, Romero encontrou a seguinte pergunta: “De onde vêm os recursos da

Previdência Social”? Para seu espanto, no texto a Fazenda elenca todas as fontes

de financiamento da Previdência. O presidente da Anfip ficou impressionado com o

que chamou de “sincericídio” do governo. Por isso, não perdeu tempo: correu ao

cartório mais próximo para autenticar o conteúdo desta Cartilha. Ele receava

que, cedo ou tarde, este trecho fosse editado ou suprimido. Afinal, este

material é um presentão para os movimentos sociais que afirmam não haver

déficit quando se considera todas as fontes da Seguridade.

Na sequência do documento, mais contradições. Ao tentar explicar o déficit da

Previdência, o governo afirma que se trata da simples diferença entre o que é

arrecadado mensalmente por suas fontes próprias e o montante destinado ao pagamento dos benefícios. Ocorre que as tais “fontes próprias”, citadas

anteriormente na própria Cartilha, apontam para um superávit se computadas no

conjunto do Orçamento da Seguridade Social.

Essa confusão não é à toa. Segundo o professor Eduardo Fagnani, coordenador do

estudo “Previdência: reformar para excluir”, a nova “contabilidade criativa” do

governo é afirmar que existe déficit no Orçamento da Seguridade Social (e não só

na Previdência). Esse suposto déficit vem da não contabilização da contribuição

do governo como receita da Previdência. Em audiência pública realizada na

Câmara, Fagnani lembrou que desde 1989 são desviados recursos da Seguridade para

outras finalidades como o pagamento dos pensionistas da União. Estes são regidos

pelo art. 40 da Constituição, na seção dedicada exclusivamente aos Servidores

Públicos. Não existe nenhuma referência a pensionistas e servidores nos artigos

194 e 195, que tratam da Seguridade Social. Desviar dinheiro da Cofins para

pagar pensionistas da União é inconstitucional. A prova do desvio vem do próprio

governo. Fagnani cita uma entrevista de Jader Barbalho à revista Veja de

31/5/1989. Ministro da Previdência do presidente Sarney, Jader explicitou o

tamanho do rombo federal: “O problema do déficit da Previdência Social está

sendo gerado por fatores externos. Da Cofins, a que a Previdência tem direito,

só foi repassado 0,32%. O que a Secretaria de Planejamento argumenta é que esse

dinheiro foi repassado para outros setores do governo que compõem o conjunto da

Seguridade Social – que abrange o Ministério da Saúde e até mesmo os

pensionistas da União. Além disso, outra fonte de renda, a Contribuição Social

sobre os Lucros das empresas (CSLL) reduziu-se ao meio. De um total de três

bilhões, a Previdência só recebeu 1,5 bilhão de cruzados novos. ”

Sarney inaugurou o rombo e seu gesto foi imitado. “Desde 1989, passando pelos

governos Collor, Fernando Henrique, Lula, Dilma, contabiliza-se como fonte de

receita da Previdência apenas a contribuição do empregador e do empregado”,

afirma o economista. O tal déficit da Previdência é uma mentira construída com o

auxílio de vários presidentes.

UMA REFORMA ALTERNATIVA

Mesmo considerando o superávit atual da Seguridade, o grande desafio é o futuro

desse sistema, pois este superávit pode ser corroído pelo aumento da expectativa

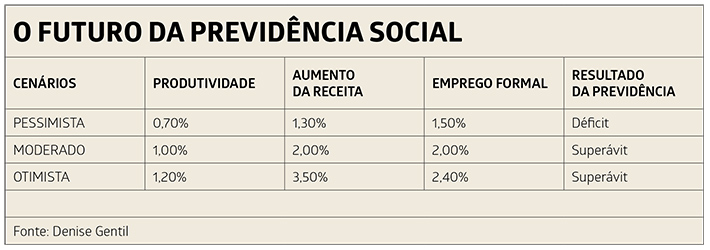

de vida. Atenta a isso, a economista Denise Gentil elaborou um ensaio (com mais

três colegas) onde propõe uma reforma da Previdência alternativa. Isto porque a

discussão tradicional sobre o equilíbrio do sistema enfatiza sempre a redução do

número de benefícios como a única medida capaz de resolver a crise anunciada da

Previdência. Denise entende que essa crise pode ser enfrentada sem redução dos

benefícios, desde que se considere três fatores:

. O aumento da produtividade dos trabalhadores, que amplia os ganhos da economia

e reduz a diferença entre a contribuição dos ativos e os benefícios dos

aposentados mesmo se não houver significativo crescimento da força de trabalho;A

elevação da receita (fruto do crescimento do PIB); O nível de emprego formal.

Convidada pela Comissão Especial da Câmara que trata da reforma para uma

audiência pública realizada em 28 de março, Denise surpreendeu os parlamentares

ao incluir estas variáveis em três cenários diferentes para o futuro da

Previdência Social. Em todos, ela utilizou como fonte de receita somente a

arrecadação sobre a folha, como faz o Ministério da Fazenda. Já que o governo

é o dono da bola e influencia o “juiz” da partida (a mídia), é importante saber

jogar o jogo do governo e surpreendê-lo no contra-ataque (ver tabela ao lado).

No cenário pessimista, Denise estima que em 2050 haveria, sim, um déficit na

Previdência, mas ele seria 54% inferior ao projetado pelo governo caso estas

variáveis se comportem com os valores mostrados na primeira linha da tabela. Já

no cenário moderado, que aponta para um ganho maior de produtividade, a

Previdência alcançaria o superávit em 2038. No cenário otimista, o superávit

viria em 2027. Tudo isso levando em conta a existência de uma única fonte de

receita e mantendo as regras atuais de aposentadoria.

O fundamental, aqui, é a relação entre o crescimento da economia e a Seguridade

Social. Se o país tiver um modelo de desenvolvimento digno desse nome, os ganhos

de produtividade serão mais consistentes. Isso vai impulsionar as receitas da

Previdência, diminuindo o peso da questão demográfica.

O modelo atuarial do governo é precário nesse sentido. “Eu acho interessante

porque o governo não consegue nem prever o PIB do próximo trimestre, mas

consegue dizer quanto será o déficit da Previdência Social em 2060”, critica

Denise Gentil. “É uma arrogância também de quem acredita que existe um modelo

determinístico, com um único resultado, a respeito do qual é uma verdade

inexorável, inquestionável. O caminho mais prudente seria traçar cenários de

possibilidades com margens de erro no cálculo desses valores”.

Outro aspecto fundamental para que tenhamos cenários mais promissores na

Previdência, segundo a economista, é a própria gestão do sistema. Eis aqui um

problema sério, que ainda não mereceu a devida atenção do governo. Pauta para

uma CPI?

CPI DA PREVIDÊNCIA

Levantamento da Procuradoria-Geral da Fazenda Nacional revela que os devedores

da Previdência Social acumulam uma dívida de R$ 426,07 bilhões. Isso representa

quase três vezes o déficit que o governo afirma existir no setor. Na lista,

com mais de 500 nomes, há grandes empresas, como a mineradora Vale (dívida de R$

275 milhões) a JBS, da Friboi (R$ 1,8 bilhão), Caixa Econômica Federal (R$ 549

milhões), Bradesco (R$ 465 milhões), Banco do Brasil (R$ 208 milhões) e Itaú

Unibanco (R$ 88 milhões).

Estima-se ainda que R$ 100 bilhões têm chance média ou alta de recuperação, a

curto prazo, por serem devidos por empresas que estão em funcionamento e têm

patrimônio para saldar os débitos. Sendo assim, o que falta à União para

recuperar esse dinheiro?

Esta é uma das perguntas que o Senador Paulo Paim vai tentar responder com a CPI

da Previdência. Crítico da reforma, que considera criminosa, o senador entende

que bastaria o governo “ir pra cima e cobrar as dívidas” para sanear as contas

públicas.

Paim não sabe avaliar se a CPI da Previdência irá influir na tramitação da

reforma na Câmara, mas certamente irá impactar o Senado, a partir de junho. Além

disso, a CPI estará a pleno vapor na mesma época em que o TCU (Tribunal de

Contas da União) pretende divulgar o resultado da auditoria iniciada em março

com o objetivo de avaliar a real situação da Previdência.

A análise do TCU é bem-vinda, afirma o senador. Ele lembra, contudo, que

auditorias recentes mostraram números preocupantes e nada foi feito (o senador

se refere à auditoria divulgada sobre o rombo da Previdência nos estados, há

dois anos). A seu ver, o TCU não será a referência central nesse assunto e sim a

CPI, que vai debater não só a existência do tal déficit mas, sobretudo, expor os

grandes devedores da Previdência.

"A CPI vai esclarecer se o país precisa ou não da reforma da Previdência",

avalia. Mais do que isso, a CPI pode ser a tribuna para que a sociedade discuta,

com transparência, o que deseja para o país. Como diz o professor Eduardo

Fagnani, não se trata apenas de pensar “no que eu vou ganhar ou vou perder” com

a reforma. O que está em jogo é o país que nós temos hoje e o país que vamos ter

daqui a 30 ou 40 anos se a proposta do governo for aprovada. Ao que tudo indica,

será um país bem mais desigual, onde a Previdência não cumpre mais seu papel de

mitigar as contradições do capitalismo brasileiro, que de tão atrasado não

suporta nem mesmo os direitos sociais assegurados pela Constituição de 1988.

|

|

ANALISTAS AVALIAM QUE ESTRATÉGIA DO BC PARA REDUZIR O SPREAD NÃO TERÁ SUCESSO SE INSTITUIÇÃO DEIXAR DE ATACAR O PROBLEMA DA CONCENTRAÇÃO BANCÁRIA E DAS ALTAS MARGENS DE LUCRO.

CRÉDITO MAIS BARATO: REALIDADE OU FICÇÃO?

VERÔNICA COUTO

Em um contexto recessivo e de grande desemprego – 13 milhões

de pessoas sem trabalho formal, o custo do financiamento no Brasil voltou à

arena de debates. Fator essencial para o desempenho da economia, ele pode

afetar diretamente a nova estratégia anunciada pelo Banco Central, a Agenda

BC+, sustentada em medidas estruturantes para tornar o crédito mais barato,

aumentar a educação financeira, modernizar a legislação e melhorar a

eficiência do sistema financeiro.

Para técnicos do Banco e especialistas na área de direito do consumidor,

várias ações apontadas para baratear o crédito, como a restrição ao período

de utilização do crédito rotativo e incentivo ao parcelamento obrigatório do

saldo devedor do cartão de crédito, em vigor desde 3 de abril, podem até

contribuir para a melhor organização do sistema, mas dificilmente trarão

redução nas taxas de juros, apontadas como os maiores responsáveis pelo

superendividamento das famílias.

Na avaliação do Instituto Brasileiro de Defesa do Consumidor (Idec), o

controle do endividamento depende da queda dos juros e dos spreads

bancários, que, por sua vez, só vão cair se forem enfrentadas a concentração

no setor e as altas margens de lucro dos bancos, como destaca nota técnica

produzida pelo Departamento Intersindical de Estatística e Estudos

Socioeconômicos (Dieese) a respeito das medidas anunciadas pelo pela Agenda

BC +.

O spread bancário – diferença entre o custo de captação pago pelo banco e a

taxa de juros cobrada nos empréstimos a pessoas físicas e a empresas

(inclusive às administradoras de cartão) – tem resistido a anos de críticas,

impermeáveis a várias ofensivas para reduzi-lo. Agora, está na agenda do

Banco Central e, também, na pauta de um grupo de trabalho criado pela

Comissão de Assuntos Econômicos do Senado (CAE), dedicado a propor

alternativas para reduzir o custo do crédito e aumentar a produtividade da

economia. Frequenta, ainda, os debates na Câmara dos Deputados, onde tramita

um projeto de lei (PL 3.515/15), que reforma o Código de Defesa do

Consumidor e dispõe sobre a prevenção e o equacionamento do

superendividamento, a partir de incentivo à educação financeira e da

formação de núcleos de conciliação e mediação de conflitos, e da instituição

de mecanismos para acordos extrajudiciais e judiciais visando a proteção do

consumidor.

Na CAE, é consenso que o Brasil precisa reduzir o custo de financiamento,

como deixou claro o coordenador da subcomissão, senador Armando Monteiro

(PTB-PE), em entrevista à TV Senado: “Reduzir sem medidas mágicas, sem

voluntarismo, mas por meio de uma agenda que permita de forma estrutural

atacar esse problema, que representa uma desvantagem do país.” O senador

reconhece que as margens elevadas de intermediação financeira aumentam os

custos de capital para o pequeno empresário, o consumidor que usa cartão de

crédito e quem faz financiamento de capital de giro.

Entre os mais altos do mundo na faixa de 25,9 pontos percentuais no crédito livre –, não é a primeira vez que os spreads bancários entram na mira

da CAE. Há quase dez anos, em sessão realizada em dezembro de 2008, auge da

crise internacional, senadores indignados cobravam providências a Henrique

Meirelles, que ocupava então o posto de presidente do Banco Central no

governo Lula. Em junho de 2009, menos de um ano depois e com a crise interna

aparentemente controlada, o spread somava 27,2 pontos percentuais, e sua

normalização continuava sendo “uma prioridade do governo”, afirmava então o

mesmo Meirelles, mais uma vez, à CAE. Em seminário sobre o tema realizado em

fevereiro no BC, o ministro disse ter como meta inicial fazer a taxa

retornar a patamar anterior à da crise atual, ou seja, 18 pontos

percentuais.

POPULAÇÃO ENDIVIDADA

De lá para cá, as taxas subiram e o endividamento também: 60 milhões de

brasileiros estão incluídos em cadastros restritivos de crédito, ou 57,9%

das famílias, num total de cerca de R$ 200 bilhões, de acordo com dados de

março da Pesquisa de Endividamento e Inadimplência do Consumidor (Peic), da

Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC). O

cartão de crédito é, disparado, o principal canal de endividamento das

pessoas: citado por 76,6% das famílias. Em segundo lugar, estão carnês, com

15,1%, e, em terceiro, financiamentos de carro, com 10,2%. Do conjunto de

famílias endividadas, 9,9% afirmam que não terão como pagar suas dívidas –

uma taxa recorde, a maior desde 2010, início da série histórica.

Para o Idec e o Dieese, os juros excessivos empurram os débitos a níveis

impagáveis, surpreendendo os próprios consumidores, que vêem as dívidas

subirem rapidamente de valor. Para os bancos, a culpa das altas taxas é do

próprio devedor, ou seja, do grande número de inadimplentes no país.

Na opinião do economista Ricardo Piccoli, presidente do Sinal/Porto Alegre e

analista do BC, o argumento não se sustenta. “Seríamos então o povo mais

caloteiro do mundo. Temos um sistema bancário desenvolvido, atualizado, comparável tecnologicamente ao americano, ao europeu ou ao japonês, com taxas

de juros superiores até as do contexto africano, onde os bancos captam a 10%

e emprestam a taxas entre 20% e 30%”. Para ele, o alto spread tem uma

razão simples: o lucro bancário, que responde por cerca da metade da taxa.

Na média dos últimos cinco anos,de 2011 a 2016, o lucro foi o maior

componente, com 53%, na composição do spread bancário do chamado crédito

livre com taxas prefixadas, aquele contratado pela maioria das pessoas

físicas, que registrou uma média de 35,2 pontos no período. O número foi

apresentado pelo presidente do BC, Ilan Goldfajn, durante seminário, em

fevereiro, que tratou das medidas da Agenda BC+ para reduzir o spread.

Depois do lucro, vêm os impostos diretos (CSLL e Imposto de Renda),

respondendo por 7 pontos, ou cerca de 20%; e, só em terceiro lugar, a

inadimplência, equivalente a 6,5 pontos, ou 18,5% do total. Os demais

itens que formam o spread envolvem custos administrativos, com 2,2 pontos, e

compulsórios, encargos fiscais e Fundo Garantidor de Crédito (FGC) com 1,2

ponto.

A posição do governo em relação aos juros, contudo, aproxima-se da tese

defendida pelos bancos, segundo a qual o problema maior está na inadimplência. Até agora, as principais iniciativas da Agenda BC+ para redução do

custo de crédito têm priorizado mecanismos que deem maior segurança aos

credores mudança no cadastro positivo (que passará a ter adesão automática),

criação da Letra Imobiliária Garantida, duplicata eletrônica, alterações na

lei de falência (para acelerar a posse de bens dados em garantia) e mesmo a

imposição de limite ao rotativo do cartão de crédito, que poderia evitar os

casos de consumidores que simplesmente desistem de pagar.

No mesmo seminário, o presidente do BC destacou o crescimento no mercado

de pessoa física do crédito habitacional e do consignado, segundo ele,

justamente por serem aqueles de menor risco para o credor. “Estou

enfatizando essas duas faixas porque, quando o crédito tem sua segurança,

sua garantia, ele cresce. (…) Na questão da garantia dos empréstimos, temos

visto que aquelas parcelas que são mais seguras avançam e estão crescendo.

Isso dá uma dica de uma parte das medidas, de onde que elas têm de vir. Elas

têm de vir da segurança e da redução da incerteza.”

FREIO NO ROTATIVO

Nessa direção, o BC decidiu dar um freio no crédito rotativo, que produz

dívidas impagáveis, com juros que, em fevereiro, chegaram a 481,5%. A

Resolução nº 4.549, publicada em janeiro, estabelece que o crédito rotativo

só poderá ser usado durante 30 dias. Após esse período, o saldo devedor

precisará ser quitado ou parcelado por instituição financeira que ofereça

taxas de juros mais baixas.

Como efeito imediato, a impossibilidade de rolar a dívida do cartão deve

aumentar as inscrições nos serviços de proteção ao crédito, como o Serasa ou

o SPC. “Muitas pessoas talvez não consigam nem quitar a dívida, nem suportar

as novas parcelas”, reconhece Nehemias Monteiro, analista do BC.

Após o impacto inicial da resolução, contudo, ele acredita que a tendência é

de redução da inadimplência. “Poder ficar meses sem pagar nada do principal

da dívida, e continuar comprando, é uma distorção do nosso mercado. Ao

fazer apenas o pagamento mínimo, na prática, muitos acabam pagando três,

quatro vezes o valor original da fatura. A resolução quebra o mecanismo do

rotativo, que deixava as pessoas em uma situação extremamente difícil.”

Para Piccoli, embora a medida possa atenuar a evolução do endividamento, não

produzirá queda nos juros. “A resolução parece interessante e pode conter um

pouco o ritmo do endividamento das pessoas, em um contexto em que os

bancos cobram taxas altíssimas das operadoras dos cartões, que as repassam

aos clientes, que, por sua vez, precisam, por conta própria, buscar nos

bancos a repactuação.

Mas não vai produzir queda nos juros.” Segundo ele, a oferta de crédito é

pouco elástica – com poucas instituições financeiras, o que sustenta o seu

alto custo: nas dívidas de financiamento, cerca de 70% se referem a juros.

Com o limite imposto ao rotativo, “o que vai acontecer é que

haverá menos oportunidade de cobrança dessas taxas”, prevê Nehemias

Monteiro. A regra não diz que seja obrigatório bloquear o cartão, mas como o

parcelamento do saldo devedor é contabilizado dentro do limite autorizado

para o crédito, o analista do BC explica que as parcelas da repactuação vão

deixar cada vez menos margem disponível para uso. “Se a pessoa precisou

refinanciar R$ 1 mil, os R$ 1.200, que serão pagos, por exemplo, em doze

parcelas de R$ 100, vão comprometer o seu limite de crédito, evitando a

continuidade do endividamento”, acredita o analista.

A resolução, no entanto, não dá detalhes de como os bancos devem proceder na

repactuação. Na avaliação do Idec, a iniciativa do BC de combater o

endividamento é positiva, mas as lacunas quanto à sua aplicação trazem

riscos para os direitos dos consumidores e não asseguram que as taxas no

parcelamento caiam a patamares compatíveis com a capacidade de pagamento dos

usuários. A instituição enviou uma carta ao Banco Central, com vários

questionamentos sobre a resolução, e na qual informa que fará notificação

formal dos problemas apontados à Secretaria Nacional do Consumidor (Senacom).

Argumenta, por exemplo, que, antes de a nova regra entrar em vigor, os

bancos já ofereciam, na própria fatura, a possibilidade de parcelamento com

taxas inferiores às do rotativo, mas ainda muito acima das taxas mais

acessíveis do mercado.

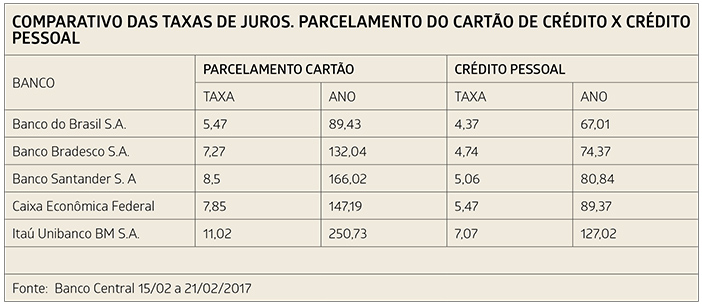

Segundo o levantamento do Idec, os cinco maiores bancos do país (Banco do

Brasil, Itaú, Bradesco, Caixa e Santander) ofereciam a repactuação, em

fevereiro, a uma taxa média de 160,36% ao ano (8,10% ao mês, praticamente

toda a inflação prevista para 2017), sendo a mais alta a do Itaú Unibanco,

com 250,73%, e a menor, do Banco do Brasil, 89,43%. “A praticidade de

parcelar o saldo dentro da própria fatura desburocratiza o processo, mas não

é garantia de taxas de juros mais competitivas”, afirma o documento. Muitas

vezes, as taxas de juros do crédito pessoal no mesmo banco são inferiores às

taxas de juros para o parcelamento (ver tabela abaixo).

“Trocar o rotativo pelo parcelamento não vai conter o endividamento, porque

os juros não serão baixos”, diz a economista e pesquisadora do Idec Ione

Amorim. “Continua a indução ao endividamento, mas de forma alongada.” Na

prática, impedido de recorrer ao rotativo, o consumidor já terá de parcelar

no primeiro vencimento da fatura, firmando um compromisso que pode chegar

até 24 meses. Na sua opinião, a maior preocupação da política deveria ser

facilitar a quitação da fatura em condições razoáveis, e não desdobrar a

dívida. O que significa, na prática, mexer nas taxas e no spread, levando em

conta a capacidade de pagamento efetiva dos consumidores.

|

|

|

|

PREVENIR, O MELHOR REMÉDIO

LAURA SOARES TUPINAMBA E LUCIANA LIRA SCIOTTA

Manter o alto nível motivacional do corpo funcional, aprimorar o clima

organizacional, promover o direcionamento focal dos servidores aos seus

objetivos funcionais, aumentar a capacidade física e laboral e melhorar a

qualidade de vida no trabalho são alguns dos objetivos a serem alcançados

pelas áreas gestão de pessoas no âmbito do serviço público federal. Entre

outros instrumentos, aqueles capazes de atuar diretamente sobre a saúde

física e emocional do servidor são os mais relevantes. Oferecer

possibilidades de cuidado aos funcionários é uma forma de valorizá-los e não

apenas eles, também os próprios órgãos, instituições e carreiras do

Executivo Federal. Há uma crescente incidência das doenças crônicas

degenerativas na atual fase do processo de modernização da sociedade

brasileira, tornando-as cada vez mais relevantes epidemiologicamente, além

de aumentar seu peso social sobre os orçamentos das assistências à saúde.

Desta forma, as necessidades em saúde tendem a ser infinitas, mas os

recursos não.

Existem algumas possibilidades de atuação para atender essa crescente

demanda: ou aumentam-se os recursos para tratar, após a doença já instalada,

investindo, assim, em terapias curativas, que têm um custo muito elevado, ou

em terapias paliativas para evitar agravos de saúde em indivíduos sem

possibilidade de cura, ou investe-se mais em prevenção para redução de

incidência/prevalência de casos futuros. Sabe-se, por exemplo, que vacinar

toda a população, muitas vezes, é mais econômico que tratar apenas um caso

de incidência da doença, caso ela se instale.

Ressalta-se, portanto, que a saúde não tem preço, mas ficar doente custa

caro. Em um cenário no qual tudo é importante, estabelecer prioridades é

imprescindível o que impõe a necessidade não apenas de uma revisão de

agenda, mas revisão das formas de atuação. Neste quadro, a questão da

prevenção como estratégia positiva de intervenção pode ser muito eficaz. O

objetivo é ficar menos doente, evitando acometimentos e comprimindo

morbidades. A Organização Mundial da Saúde afirma que cada unidade monetária

investida em programas de promoção e prevenção pode representar uma economia

de até três unidades monetárias em terapias curativas. Os aumentos de

investimento para saúde e não apenas para a doença, somados a reorientação

dos recursos existentes, devem favorecer a criação de potencialidades e

ambientes adequados de prevenção e promoção da saúde. Representando grande

avanço nas ações políticas e as diretrizes públicas.

A administração pública federal já atentou sobre a importância das ações de

prevenção de doenças e promoção de saúde como meio de aumentar a

produtividade de seus processos e a excelência de entregas para a sociedade,

consagrando essa indicação através da Portaria Normativa nº 3, de 25/03/2013

do Ministério do Planejamento, Orçamento e Gestão (MPOG) que institui

diretrizes gerais de proteção e promoção da saúde do servidor público

federal.

Segundo a Portaria, as políticas de Promoção de Saúde (PS) e Qualidade de

Vida no Trabalho (QVT) devem, além de outros aspectos, contemplar a educação

em saúde, prevenção de riscos, agravos e doenças, de maneira descentralizada

e transversal, fomentando a gestão participativa onde o servidor não é um

objeto de intervenção, mas sim um sujeito ativo, consciente e responsável.

As iniciativas de promoção de saúde devem, preferencialmente, basear-se em

dados epidemiológicos, avaliação dos processos de trabalho e das condições

de saúde. Além disso, as ações devem considerar a saúde em todos os seus

aspectos, através de uma abordagem multiprofissional que possibilite

ampliação dos conhecimentos sobre saúde e aumento da autonomia decisória

individual e coletiva.

Nesse contexto, a promoção da saúde deve ser reconhecida como estratégia

fundamental das políticas de gestão de pessoas, garantindo o equilíbrio

entre trabalho e saúde, observando a humanização na atenção à saúde e as

especificidades de cada grupo (saúde da mulher, do homem, do idoso, das

pessoas com deficiência, entre outros).

(*) LAURA SOARES TUPINAMBA: Analista do Banco Central do Brasil, graduada em

Odontologia, especialista em Saúde Coletiva pela Universidade Federal do

Pará e mestranda em Gestão e Planejamento em Saúde pela Fundação Santa Casa

de Misericórdia do Pará.

(**) LUCIANA LIRA SCIOTTA: Analista do Banco Central do Brasil, graduada em

Economia pela Universidade Federal do Rio de Janeiro e em Educação Física

pela Universidade Estácio de Sá e MBA em Gestão de Saúde pela Fundação

Getúlio Vargas.

AS NOVAS MOEDAS NA ERA DIGITAL

MERCADO CRESCE RAPIDAMENTE E PODE CRIAR UMA ECONOMIA PARALELA, GERIDA POR

PESSOAS E PARA PESSOAS. HOJE MAIS DE CEM MOEDAS CRIPTOGRAFADAS CIRCULAM PELO

MUNDO.

ELANE MACIEL E CARMEN NERY

As novas tecnologias digitais do século XXI promoveram

mudanças significativas no mercado financeiro, com forte impacto nos meios

de pagamento, a partir da criação de moedas virtuais criptografadas, usadas

para compra de bens ou serviços pela internet. O pontapé inicial desse

processo foi dado com o surgimento do “bitcoin”, criado em 2008, e que no

Brasil circula desde 2011. Em dez anos, este nicho de mercado teve uma

expansão impressionante. Hoje, mais de cem moedas virtuais circulam pelo

mundo.

Esse crescimento tem sua razão de ser. Ao contrário do dinheiro físico, os

novos ativos digitais, por não estarem atrelados a governos, autoridades

monetárias e bancos, não sofrem nenhum tipo de fiscalização e passam ao

largo das flutuações cambiais, com suas cotações sendo regidas apenas pela

oferta e demanda.

Há quem acredite que as criptomoedas têm o potencial para gerar uma mudança

disruptiva no sistema financeiro, criando uma economia paralela, gerida por

pessoas e para pessoas. Isso porque a confiança não está baseada numa

autoridade monetária central, e sim nos participantes. E por permitir

transações semianônimas e quase livres de impostos e taxas, mesmo no caso de

envios para o exterior. É possível transferir dinheiro para o outro lado do

planeta, de uma pessoa para outra, sem a intermediação de bancos ou

regulações governamentais, quase imediatamente.

REAÇÃO MUNDIAL

Por se tratar de um produto relativamente recente, a legislação mundial

sobre essas operações ainda está em construção, devendo consolidar-se nos

próximos anos. Enquanto isso, cada país administra da sua maneira o

surgimento das novas moedas, criando regras mínimas de convivência. No

Japão, por exemplo, o governo estabeleceu que os lucros e processos de

compra relacionados ao “bitcoin” devem estar sujeitos à cobrança de impostos

e ao monitoramento do Estado. Há também os países que estão tentando criar

barreiras para a circulação desse tipo de moeda, como a Rússia, a Índia e a

China, cujos investidores procuram refúgio nas criptomoedas contra medidas

adotadas pelos governos em relação à moeda local. Vale destacar que a China,

hoje, é responsável por 80% das 200 mil transações diárias realizadas no

mundo.

Em contrapartida, países europeus fazem movimento ao contrário,

preparando-se para reduzir a circulação de moeda física. Na Suécia, ano

passado, apenas um quinto de todos os pagamentos de consumidores foi feito

em espécie. Em Berlim, na Alemanha, já existe um bairro, conhecido como

“bitcoinkiez” (bairro do “bitcoin”, em alemão), em que todo o comércio local

aceita receber pagamento com a moeda virtual.

A Dinamarca, por sua vez, anunciou que quer se tornar o primeiro país a eliminar oficialmente a circulação de dinheiro físico. E, na Escócia, ganha

força o projeto “scotcoin”, que pretende ser a moeda virtual escocesa numa

alternativa à libra esterlina. Para estimular a adesão à moeda, quem se

cadastrou em janeiro de 2017 ganhou bônus de mil “scotcoins”.

BC: NOVOS DESAFIOS

No Brasil, o Banco Central tem uma visão positiva do processo de inovação

nos serviços e produtos financeiros, e entende que esse processo é natural

e inevitável, “porque aumenta a eficiência do sistema financeiro, facilita a

aderência a requerimentos normativos e permite atender à demanda social de

praticidade, simplicidade e rapidez”.

A instituição, no entanto, admite ser preciso separar transações eletrônicas

que utilizam moeda local, o real, das transações por meio de moedas

virtuais. “O Banco Central entende que as inovações precisam amadurecer,

pois é fundamental que as novas tecnologias se tornem efetivas para que

novos modelos de negócios se consolidem. Uma intervenção regulatória

prematura pode inibir as inovações”, explica Otávio Ribeiro Damaso, diretor

de Regulação do Banco, em resposta às perguntas enviadas pela Por Sinal à

instituição.

Nesse sentido, considerando as inovações que estão ocorrendo no setor

financeiro nos últimos anos, foi criado grupo de trabalho para acompanhar

especificamente os novos modelos de negócios, como as fintechs, que oferecem

serviços financeiros pela Internet, de forma a avaliar os impactos no setor,

bem como a eventual necessidade de aprimoramentos regulatórios.

Em outra frente, no âmbito da ‘Estratégia Nacional de Combate à Corrupção e

à Lavagem de Dinheiro’ (ENCCLA), o BC coordena a elaboração de diagnóstico

sobre a atual conjuntura de utilização de moedas virtuais. Afinal, o papel

do BC de regulador e de supervisor do sistema financeiro sempre terá sua

importância para o cenário financeiro brasileiro.

“Caso se identifique a necessidade de intervenção regulatória, o Banco

Central estará pronto para adotar tempestivamente as medidas necessárias

para a manutenção da estabilidade do Sistema Financeiro Nacional (SFN), do

Sistema de Pagamentos Brasileiro (SPB) e do mercado de câmbio”, garante o

diretor de Regulação do Banco.

TEMPOS MODERNOS

Principal moeda virtual em circulação hoje no Brasil, o “bitcoin” passou a

ser negociado no país por volta de 2011. O mercado começou a se

profissionalizar a partir de 2013, com o crescimento das primeiras

corretoras, que movimentaram, na ocasião, um volume de operações de R$ 15

milhões. Esse número triplicou para R$ 43 milhões em 2014, e mais que dobrou

em 2015, chegando a R$ 115 milhões, até atingir o montante de R$ 300 milhões

no ano passado. Segundo projeções da consultoria Bit Valor, a expectativa

é de que alcance R$ 800 milhões em 2017.

Atualmente, estima-se que operem no país entre dez e 15 corretoras, mas 90%

do mercado ainda é dominado por três principais trades: a Foxbit, a Mercado

Bitcoin e a Bitcoin ToYou.

O “blockchain” é uma tecnologia de registro de transações descentralizada,

do ponto de vista físico e de governança, que funciona como um Livro Razão

público, composto por duas partes: uma rede par a par (peer-to-peer) e um

banco de dados distribuído (BDD). Os registros têm os dados distribuídos

entre milhares de computadores na internet, o que, junto com a

criptografia, garantem a integridade da transação, sendo impossível

adulterá-la. Isso dispensa as etapas de verificação, conferência de

compliance e tantas outras, intrínsecas às transações bancárias atuais. No

ano passado, o Fórum Econômico Mundial projetou que o “blockchain” e o

“bitcoin” devem responder por 10% do PIB mundial já em 2027.

O “bitcoin” é o primeiro ativo digital da plataforma “blockchain” e funciona

como um sistema econômico alternativo que usa moedas digitais e se

autorregula com base em um sistema de mineração informatizado. Mantendo o

anonimato dos participantes, todas as transações são checadas para evitar

cobranças duplas ou fraudes e ficam disponíveis para serem averiguadas.

As moedas são geradas em blocos pelos mineradores, pessoas que usam

softwares de mineração e a uma taxa controlada e previsível. As regras

foram estabelecidas pelo programador Nakamoto, que definiu o limite máximo

de 21 milhões de unidades a serem criadas até 2040. Até o momento, já foram

minerados 16.240.000 “bitcoins”, e a rede emite a uma taxa de 12,5 unidades

a cada dez minutos. Mas a taxa decresce pela metade a cada quatro anos –

será 6,25 em 2021. Como o número é finito, a tendência é que o “bitcoin” se

valorize cada vez mais. Hoje, no Brasil, a cotação é de cerca de R$ 4 mil.

BANCOS COMUNITÁRIOS

Plataforma digital aquece negócios

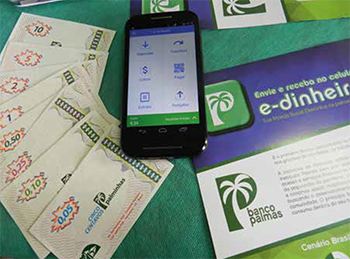

No Brasil, um dos principais efeitos do avanço da tecnologia na área

financeira se traduz na expansão de plataformas digitais oferecidas pelos

bancos comunitários. Isso foi possível graças à criação de um marco

regulatório, editado em 2013 pelo Banco Central, que permitiu às

organizações sociais terem uma carteira de serviços financeiros, oferecendo

abertura de conta corrente, empréstimo, aceitando pagamentos, entre outras

atividades.

Impulsionado pela medida do BC, o Instituto Palmas, em nome da Rede

Brasileira de Bancos Comunitários, investiu na aquisição do sistema E-dinheiro, plataforma digital criada pela empresa Moneyclip que já

trabalhava no desenvolvimento de produtos para esse segmento de bancos, com

todas as ferramentas, inclusive internet banking, marcas e patentes. O

negócio foi fechado em 2016, com recursos do BNDES.

O sistema E-dinheiro tem como característica a moeda social, controlada e

gerida pela comunidade. “Com a compra da plataforma, temos agora um banco

digital de propriedade exclusiva da Rede de Bancos Comunitários à disposição

da economia solidária e do povo brasileiro,” comemora Joaquim Melo,

coordenador-geral do Instituto Palmas, pioneiro no Brasil ao criar o Banco

Palmas, há 17 anos, responsável pela moeda “palmas” que circula no Conjunto

Palmeira, na periferia de Fortaleza, Ceará.

O aplicativo foi desenvolvido levando-se em conta as características do

público de baixa renda, podendo ser usado por smartphone, celular comum ou

cartão. Para Joaquim, o futuro é digital, veio para ficar e vai acabar com o

dinheiro em espécie e cartão de crédito, porque oferece mais comodidade,

segurança, agilidade e controle. “Esse processo é irreversível. Nos bancos

comunitários, trabalhamos com as duas moedas, mas a tendência é ir migrando

as operações físicas para a internet. A nova geração já nasceu digital”,

sentencia.

PARCERIA EM REDE

A Rede Brasileira de Bancos Comunitários é composta de 113 bancos,

espalhados por 19 estados mais o Distrito Federal, dos quais 70 já utilizam

a moeda digital. Os 14 mil usuários do E-dinheiro movimentam, mensalmente,

R$ 2,5 milhões com pagamento de boletos, contas, recarga de celular, entre

outros. Hoje em dia, 690 estabelecimentos aceitam a moeda digital

comunitária. O ponto de equilíbrio da plataforma é movimentar R$ 100 milhões

por mês.

“Isso não é nada, se conseguirmos pagar benefícios por meio do E-dinheiro.Só

no Banco Palma, que é correspondente da Caixa, pagamos, mensalmente, de R$ 3

milhões a R$ 4 milhões de Bolsa Família”, explica o coordenador-geral. Ele

calcula que 90% desse montante fica na comunidade.

De acordo com Melo, o Banco Central ainda não atentou para a situação de

penúria em que se encontram os pobres do país, com o fechamento de agências

bancárias, correspondentes e caixas eletrônicos nas pequenas cidades, por

conta de assaltos em muitos casos, com violência. “A metade dos

municípios brasileiros não tem como pagar um boleto bancário, fazer uma

transação financeira ou sacar dinheiro. O sistema financeiro quebrou, está

falido para os pobres”, questiona.

Por conta dessa situação, o Instituto Palmas reivindica ao Banco Central o

direito de fazer os pagamentos do Bolsa Família, pensão do INSS e outros

auxílios que possam ser pagos por meio do E-dinheiro. “É uma perversidade o

que estão fazendo com as pessoas que recebem esses benefícios. Se fossem

pagos pelos bancos comunitários, acabaria com a peregrinação atrás de uma

agência da Caixa ou do correspondente do banco estatal, o único que pode

pagar o Bolsa Família. Apenas um décimo dos municípios tem agência da

Caixa”, argumenta Melo, ressaltando que protocolou uma carta solicitando

audiência ao ministro da Fazenda, Henrique Meirelles, e pedindo autorização

para pagar aposentados e pensionistas pelo E-dinheiro. Até o momento, não

teve resposta.

Com o marco regulatório dos bancos digitais, essas transações são legais e

seguras. O Banco Palmas paga a 3.600 mulheres o Bolsa Família da comunidade

Palmeiras. Se não fosse isso, elas teriam de percorrer oito quilômetros para

ter acesso a uma agência do banco.

APLICATIVO E-DINHEIRO

O

funcionamento do E-dinheiro é bem simples: o número do celular é o mesmo da

conta do correntista no banco comunitário digital. O usuário tem no

aplicativo do celular a possibilidade de ver o saldo, o extrato da conta, e

verificar no que gastou com alimentação, remédio e até consultar a poupança,

que, aliás, não rende juros, porque só é permitido aos bancos comerciais ter

poupança remunerada. “Estamos estudando uma maneira de instituir um bônus,

implantando mecanismo para bonificar quem deixar o dinheiro na poupança

digital por um determinado tempo. É mais um serviço que vai atrair o

usuário”, acredita o coordenador-geral do Instituto Palmas.

O

funcionamento do E-dinheiro é bem simples: o número do celular é o mesmo da

conta do correntista no banco comunitário digital. O usuário tem no

aplicativo do celular a possibilidade de ver o saldo, o extrato da conta, e

verificar no que gastou com alimentação, remédio e até consultar a poupança,

que, aliás, não rende juros, porque só é permitido aos bancos comerciais ter

poupança remunerada. “Estamos estudando uma maneira de instituir um bônus,

implantando mecanismo para bonificar quem deixar o dinheiro na poupança

digital por um determinado tempo. É mais um serviço que vai atrair o

usuário”, acredita o coordenador-geral do Instituto Palmas.

No comércio local, o pagamento é feito pelo celular do comprador para o

celular do comerciante. O dono do estabelecimento, por sua vez, utiliza esse

valor como bem quiser. Pode comprar em outro banco credenciado, trocar por

real na rede de bancos comerciais do país ou depositar em sua conta por

transferência bancária, em Doc ou Ted.

Em cada transação comercial realizada pelo E-dinheiro, é descontada do comerciante uma taxa de 2% sobre o valor total da compra, que tem como destino

o fundo de crédito do banco comunitário na moeda social física não é

permitida a cobrança dessa taxa. Assim, os bancos comunitários digitais não

precisam de lastro para começar a operar, pois essa taxa compõe o fundo. O

custodiante da plataforma E-dinheiro é o Instituto Periferia, uma espécie de

banco central dos bancos comunitários. Ele contabiliza as transações, tem

todos os registros de movimentação e, no fim do ano, faz um relatório

detalhado ao BC, como determina o marco regulatório.

“O Banco Central tem de ficar distante. Quanto mais criar regras e

regulamentos, mais engessa os bancos comunitários. Se normatizar demais, os

pobres ficam de fora, como acontece no sistema financeiro dos grandes

bancos”, conclui Joaquim Melo.

|

A prefeitura de Maricá, distante 103 quilômetros

da capital do Rio de Janeiro, instituiu, em 2013, uma política

pública que ao mesmo tempo atende as famílias de baixa renda e

movimenta a economia local. Numa parceria com o banco

comunitário da região, o município criou o Bolsa Solidária

Mumbuca e inovou na forma de pagamento, que é feito por meio da

moeda social eletrônica “mumbuca” (nome de um rio local), com

suporte em cartão eletrônico magnético. A novidade contou com o

apoio técnico do Banco Palmas. Cada família beneficiária da

bolsa recebe 85 “mumbucas” em crédito no cartão magnético e

realiza suas compras na rede local credenciada por meio da

maquininha P.O.S

|

A ARMADILHA BRASILEIRA DE LIQUIDEZ

RICARDO LUIS PICCOLI

O

setor financeiro, que intermedeia a riqueza gerada por parcela superavitária

da população embora, sob algum risco e razoável lucro, financie a parcela

deficitária, é parceiro quase recente, porém indispensável, do moderno

capitalismo, num processo pretensa e originalmente virtuoso de “azeitar” a

atividade econômica. No entanto, esse setor pode desvirtuar-se, subjugar o

capital e tornar-se quase que parasitário, numa ciranda perniciosa ao Estado

e à sociedade, na qual o próprio Estado é seu principal causador

(representado por uma parcela da sociedade que nele influencia e dele se

beneficia). Assim como o próprio Estado é a principal vítima (representado,

agora, pela parcela deficitária de recursos, justamente aquela que financia

esse Estado e por ele é explorada).

Esse desvirtuamento pode ser atestado pelas altíssimas taxas de liquidez que

as instituições financeiras brasileiras estão preservando, parasitando os

títulos rentáveis do Estado e suprimindo a parcela de recursos que poderia

dinamizar o desenvolvimento econômico. Desvirtuamento devido à excessiva

aversão ao risco do financista, somado às generosas taxas de juros do

governo, levando a um modelo que explora a baixa elasticidade das taxas ao

crédito (taxa de juros ao consumidor versus volume disponibilizado ao

crédito), e com isso drena seus recursos para o financiamento da dívida

pública.

Ao final, a geração de riqueza segue um processo que não remunera o

trabalho, sequer o capital (o qual, sabe-se, encontra-se imiscuído com o

esquema rentista), mas unicamente o sistema financeiro. A recessão e o

combate à inflação são as sentenças de ordem para criar dívida e dar suporte

à liquidez dos bancos, sustentado nos altos juros oficiais. Situação que

leva a economia a uma “armadilha de liquidez bancária”, cujos efeitos

nefastos superam a tradicional “armadilha keynesiana de liquidez” e, de

quebra, nos atrela à dominância fiscal.

Para compreender a evolução recente da influência do sistema financeiro nas

políticas econômicas, faz-se necessária uma contextualização em torno da

Crise Americana de 2008. Depois dessa crise, os países desenvolvidos

lançaram estímulos fiscais, porém, sempre acompanhados de estímulos

monetários, para não sobrecarregar o Estado em dívidas. Na ponta dos

estímulos fiscais, os baixos juros contrabalançavam as dívidas

governamentais.

Aqui, os estímulos fiscais também aconteceram, mas sob um regime de

altíssimas taxas de juros, o que explica a explosão da dívida pública. No

período, estes estímulos salvaram o Brasil da “marolinha”, mas a política

monetária, sem a mesma personalidade e robustez da política fiscal, armava

um rebote que viria a ser fatal a partir de 2015. Justamente, quando se

encontra com a crise política. Aqui, a continuidade de políticas monetárias,

adaptadas de modelos exógenos, não se ajustou à realidade econômica local,

pois, sendo um país fraco (institucional e socialmente) e de recursos

econômicos questionáveis, esses modeles favoreciam apenas à banca e não ao

desenvolvimento da Nação. Mais especificamente, não se conseguiu conduzir,

internamente, uma política monetária adequada, simplesmente aumentando juros

(premissa neokeynesiana, aconselhada pelo FMI, porém, já não mais

hegemônica, após críticas de Blanchard e outros). Afundou-se o Estado em

dívidas, gerando a dominância fiscal, e não mais se conseguiu reduzir a

inflação proporcionalmente, como se pode observar nos últimos anos. Pois, se

a política fiscal for diametral à monetária, a geração de superávit primário

é incapaz de cobrir os dispêndios com juros. Uma simples correlação entre

inflação e taxa Selic, nos últimos dez anos, mostra que o efeito é inverso,

como denuncia o economista André Lara Resende.

E as instituições que definem a política econômica (governo e Banco

Central), apesar de enxergarem o descompasso entre a política monetária,

política fiscal, juros e realidade da dívida pública, foram incapazes de

abandonar os preceitos anacrônicos da velha política que foca única e

exclusivamente no juro e na inflação.

Lara Resende, em artigo recente, é um dos poucos economistas de renome a

abordar de frente o problema dos juros altos, apresentando a relação direta

(que, segundo a TQM, deveria ser inversa) entre taxa de juros e inflação.

Posição que o expõe a críticas dos think tanks e da academia dominante no

pensamento econômico influente na política.

Embora encare corajosamente esse tabu de juros no Brasil e sua correlação

com a dominância fiscal, Lara Resende escorrega quando se pronuncia sobre a

causa do problema. Está correto, mostrando a correlação direta entre taxas

de juros e inflação, nos últimos anos. Porém, não aborda o problema de

maneira completa. Prefere namorar com as teorias wickselianas e

neofisherianas, sagazmente se ancorando em algum academicismo e desviando da

dominância fiscal, na qual nos encontramos há anos, em que os juros passam a

ter mais importância que o principal da dívida.

Dessa maneira, o problema brasileiro, que imbricou na atual dominância

fiscal, não precisa ser explicado por modelos acadêmicos exógenos. Ou,

sequer, se ancorar no modelo simples de Lara Resende (aumento de juros

responsável pela inflação).

Uma análise mais acurada da situação brasileira mostra que, no curto prazo,

a taxa de juros pode domar a inflação, mas, a persistir o modelo por longo

tempo, e com a política monetária diametral à política fiscal, a dominância

fiscal se faz presente e o juro não mais consegue o efeito desejado.

O modelo anacrônico utilizado pelo Banco Central, ancorado pela antiga

política neokeynesiana, acredita na eficácia da taxa de juros combatendo a

inflação no curto e no longo prazo. Lara Resende acredita no efeito inverso,

para curto e longo prazo. Porém, parece mais lógico aceitar que a taxa de

juros tem efeito imediato de reduzir a inflação (corroborando a TQM), mas, a

persistir seus efeitos por longo tempo, leva a uma deterioração crônica das

contas governamentais.

Se, no momento, a inflação brasileira cedeu, na base da marreta e da

bigorna, evidente se mostra a devastação econômica provocada pela política

econômica que leva à chamada dominância fiscal. Comprova a validez da

política para o curto prazo, porém, sua ineficácia para o longo prazo

(correlação direta da taxa de juros com a inflação).

Portanto, redução de juros (e de spreads) oficiais e desestímulo ao

entesouramento de recursos em tesouraria de bancos (em títulos gordos do

governo) é o desafio atual para o crescimento sustentável do Brasil. Uma

visita às atuais políticas monetárias de outros países* também se faz

necessário para se compreender e evitar o domínio do poder financeiro nas

políticas econômicas, situação que, rapidamente, leva à dominância fiscal.

Uma revisitada aos modelos de combate à inflação, sem dúvida, seria o

primeiro passo para desencadear os demais.

(*) Para entender a influência financeira, inclusive nos países centrais:

O Banco Central Europeu (BCE) ainda não discutiu como deixará de aplicar o

programa de afrouxamento quantitativo, mas os governos e os bancos devem

se preparar para um cenário de taxas de juros mais altas, disse Benoît

Coeuré, membro do conselho executivo do BCE. Ele disse também que os

candidatos às eleições presidenciais da França devem ter particular cuidado

e não construir programas econômicos com base em juros baixos para os

próximos cinco anos... salientando que a vulnerabilidade dos bancos às taxas

de juros será o tema principal dos testes de estresse do BCE neste ano. “As

taxas negativas foram muito eficazes, mas não devem ser mantidas por tanto

tempo, a ponto de penalizar o setor bancário.”

Fonte: Valor Econômico, 4/4/2017

(*) RICARDO LUIS PICCOLI é Especialista do Banco Central e conselheiro

nacional do Sinal

“O SINAL GANHOU MAIOR CREDIBILIDADE”

Para o presidente do Sindicato Nacional dos

Funcionários do Banco Central (Sinal), Daro Marcos Piffer, credibilidade

e maior inserção nos grandes debates nacionais compõem o principal

legado da sua gestão, que se encerra no próximo dia 30, após quatro anos

de mandato. Entre os desafios a serem enfrentados pelo seu sucessor, ele

destaca o realinhamento dos salários dos servidores do Banco Central aos

de carreiras congêneres, como os funcionários da Receita Federal, além

da atração das novas gerações ao movimento sindical e a valorização do

servidor por meio de uma atuação mais efetiva do Banco junto aos

consumidores e à sociedade. Nesta entrevista, Daro faz um balanço das

conquistas alcançadas e das prioridades das lutas que virão, inclusive

na resistência às reformas propostas pelo governo, que ameaçam direitos

históricos dos cidadãos.

O discurso do governo usa a crise pela qual atravessa o país para

justificar reformas profundas, que, para muitos, significam redução de

direitos e precarização do trabalho. Por exemplo, a reforma da

Previdência, a reforma trabalhista, ou a lei da Terceirização. Como você

avalia o cenário atual e a inserção do Sinal neste movimento de

resistência?

O Sinal, assim como outros sindicatos, está resistindo a essas reformas.

Entendemos que há necessidade de reformas, de modernizar legislações –

tanto na Previdência quanto nas relações de trabalho e na regulamentação

da terceirização. Mas não com essas reformas que estão sendo propostas,

que tratam igualmente situações desiguais.

Na terceirização, por exemplo, a lei trata empregados de atividades-fim

como empregados de atividades-meio, fazendo uma grande confusão e não

dando as garantias necessárias a que recebam seus direitos. Além disso,

os dados mostram que o trabalhador terceirizado está mais sujeito a

acidentes do trabalho. As ações de treinamento são menos direcionadas a

ele, que começa a trabalhar sem estar bem preparado para o serviço que

vai realizar, o que aumenta a probabilidade de acidentes. Na questão do

pagamento de direitos, os trabalhadores ficam vulneráveis, porque muitas

das empresas quebram e não existe responsabilidade solidária da

contratante. Há necessidade de regulamentação, mas não esta que está aí.

E quanto à reforma da Previdência?

Acontece o mesmo na reforma da Previdência: trata desiguais de maneira

igual. Ou seja, quem tem trabalho insalubre como quem não tem. Os

trabalhadores da cidade como os do campo. Os do Nordeste, como os do

Cerrado ou dos pampas ou da selva amazônica, que têm características,

expectativas de vida e salários diferentes. Como se fossem todos iguais.

De fato, a população está envelhecendo. É necessária uma reforma da

Previdência. Mas não esta que está aí, que tem uma regra de transição

absolutamente draconiana, pela qual duas pessoas em condições iguais,

com a diferença de um dia de nascimento, ou um dia a mais de ingresso

no mercado de trabalho, tenham realidades completamente diferentes. Não

é uma regra de transição gradual.

A mesma coisa na reforma trabalhista. Precisamos avançar muitos pontos

nas relações de trabalho, que têm regras engessadas, com um alto número

de ações na Justiça, e que precisam ser mais racionais. A legislação

precisa melhorar, mas não tirando direitos.

As reformas propostas pelo governo só consideram o lado do trabalhador.

Não se mexe em reformas de governo, nem de tributos. Não se mexe no

capital. Desde que eu sou jovem se fala em fazer reforma tributária.

Temos hoje um sistema tributário em que, proporcionalmente, o pobre paga

muito e o alto poder aquisitivo paga pouco. Há um desiquilíbrio. Grande

parte da tributação é sobre consumo, e não sobre a renda. É óbvio que

não se vai fazer uma reforma tributária para que o governo arrecade

menos, embora se pague muito tributo no país e se pudesse reduzir um

pouco essa carga. Mas precisamos de uma reforma para que se paguem

melhor os impostos, que se contribua mais com a Nação e se retire a

carga excessiva que está em cima do trabalhador de menor poder

aquisitivo. Basta ver o número de anos em que os reajustes das tabelas

do Imposto de Renda foram inferiores à inflação. Isso vai penalizando

cada vez mais o contribuinte com menor renda.

O discurso do caos feito pelo governo é uma chantagem?

Sim, é chantagem. O governo monta um discurso do caos para fazer com que

se aprovem as reformas que ele está propondo goela abaixo, com

pouquíssima discussão, aproveitando um momento em que tem ampla maioria

no Congresso. E é uma ampla maioria conquistada por causa da crise do

impedimento da Dilma porque o Congresso que teve a coragem de tirar a

Dilma não pode deixar agora o novo presidente à mercê. É um Congresso

refém do próprio governo.

Esse ambiente não é propício para fazer reformas. Você tem a maioria dos

políticos encalacrada com denúncias da Lava-jato; o Congresso tentando

aplicar leis para se defender, para proteger os políticos; um governo

que enfrenta discussão sobre legitimidade. A legitimidade não deriva

apenas de estar devidamente amparada na Constituição. O governo está de

acordo com as leis, mas é legítimo? É fruto das aspirações do povo

brasileiro? Tenho grandes questionamentos a respeito disso.

Você pode fazer uma síntese desses quatro anos de mandato no Sinal?

Quais os principais avanços conquistados pela gestão?

Uma dos legados que deixo para o novo presidente é um Sindicato com

maior credibilidade. Atuei muito na marca do Sinal. Atualmente, o

Sindicato se apresenta mais na mídia, melhorou bastante sua inserção. Só

como exemplo: nos meus primeiros dois anos de mandato, conseguimos fazer

40 inserções na mídia, aproximadamente. Nesses últimos dois anos,

passamos para 80. A mídia já começa a procurar nosso posicionamento,

buscar notícias, querer saber o pensa o Sindicato. Também aumentou nossa

participação em audiências públicas no Congresso Nacional. Hoje, o

Congresso já chama o Sinal para opinar sobre uma série de assuntos, e

não só sobre aqueles restritos ao Banco Central. O próprio governo tem

nos chamado. É o caso do Ministério do Planejamento, por exemplo, que

pretende preparar uma política de flexibilização do trabalho e consultou

o Sinal. Isto porque temos vários estudos sobre flexibilização,

teletrabalho, redução de jornada, que podem ser acessados na página do

Sindicato na internet. O governo viu e nos chamou para conversar.

O Sinal, hoje, é visto como protagonista e está mais bem posicionado

ante várias instituições, como a mídia, o governo e nossos pares.

Aumentamos nossa participação no Fórum Nacional Permanente das Carreiras

Típicas de Estado (Fonacate.). Grande parte das carreiras dos servidores

públicos federais fez campanha salarial de dois anos, e vem nos

procurando para dar suporte, opinião sobre como deve conduzir as

campanhas e, principalmente, sobre o índice que deve solicitar ao

governo numa eventual negociação. Acho que essa maior inserção foi o

grande legado deste mandato.

Quais os desafios para o novo presidente?

Nosso novo presidente também vai ter um começo mais ou menos tranquilo,

porque fechamos um acordo de quatro anos. Então, nos próximos dois anos,

não vai haver o desafio de campanha salarial, de negociação. Mas esta

última campanha, em virtude do cenário político atípico, foi longa. A

negociação durou um ano, depois mais seis meses para aprovação no

Congresso. Ainda tivemos pontos acordados que foram vetados pelo

presidente da República, e houve um descolamento nas carreiras

registradas. Aquelas que conseguiram segurar mais as negociações, e

foram fechar acordos no apagar das luzes no governo da Dilma, obtiveram

ganhos diferenciados. Talvez porque o governo estivesse tentando uma

sobrevida, ele acabou cedendo mais espaço a carreiras como as da Polícia

Federal e da Receita Federal, que são congêneres à nossa e têm

importância para o governo e para a sociedade brasileira semelhante à do

Banco Central.

Temos agora de buscar condições de negociação para diminuir essa

diferença. Esse é um desafio para o novo presidente. Mas, sem a campanha

salarial, ele terá tranquilidade para montar um projeto, uma sistemática

de trabalho, junto com o governo, o Ministério do Planejamento, para que

possamos sanar essa diferença.

Acho que isto é o principal que ficou do mandato: um Sindicato mais

presente, em diversos fóruns. E o desafio, em contrapartida, de resolver

esse desalinhamento salarial com outras carreiras e colocar o Banco

Central efetivamente no topo do Executivo.

Quais as outras metas que estão na pauta?

Quais as outras metas que estão na pauta?

Há desafios dentro de casa: teletrabalho, melhorias de qualidade de vida

dentro do Banco, flexibilização. Embora a gente concorde com a

flexibilização de horário do servidor, o Banco não pode olhar só o seu

próprio lado. Obviamente, quando você flexibiliza o trabalho, o Banco

Central vai ter um trabalhador mais motivado, porque o horário permite

que ele faça outras atividades importantes no ambiente familiar, pessoal,

de lazer, e consiga balancear melhor suas atividades. E isso resulta em

um trabalhador que está mais estimulado, traz recompensa para a

instituição. Mas também é preciso considerar o lado do trabalhador.

Hoje, temos um problema dentro do Banco Central, que é a diferença entre

o especialista e o procurador do Banco. O procurador está lá na

advocacia e, porque faz trabalho intelectual, não tem controle de

catraca. Mas a diretoria está querendo introduzir catraca para a

carreira de especialista, como se ele não fizesse um trabalho

intelectual. O trabalho no BC é basicamente intelectual, tratamos da

política monetária do país, temos influência enorme na política

econômica, na política cambial, em várias políticas importantes que são

formuladas dentro do BC. E aí você penaliza o servidor, trata-o como

servidor de segunda classe, tendo de controlar o horário. Nessa

concepção, não importa sua produção, mas o tempo gasto dentro da

instituição. É um absurdo.

O

Sinal vai conseguir atrair a nova geração de servidores, mostrando a

importância do Sindicato para conquistas coletivas e individuais?

Sim, isto é amplamente necessário. Hoje, o Sindicato tem dificuldade de

trazer os novos concursados, que o olham com desconfiança. Alguns dizem

que é uma instituição retrógrada. O sindicalismo está em crise no mundo

inteiro. Com as novas ferramentas, com a evolução tecnológica, a atuação

dos sindicatos, sua forma de lutar, colocar e negociar seus

problemas está mudando. Isso é requerido, e por isso não há tanta

adesão. Mas é necessário entender que é por meio do Sindicato que vamos

ter as nossas conquistas. Precisamos fazer um trabalho de aproximação,

trazer o novo servidor para dentro. Porque só assim o Sinal vai

conseguir olhar melhor para as necessidades dele.

Quais questões mobilizam mais os novos servidores e deveriam estar na

pauta do novo presidente?

Temos problemas no Banco Central que atingem efetivamente o servidor

novo, com pouco tempo de Banco. Por exemplo, as questões de teletrabalho porque o deslocamento casa/trabalho nas grandes cidades é caótico.

Outros problemas, como o corte de gastos do governo, que afeta a busca

por melhor qualidade de vida na atividade, uma vez que é necessário

dinheiro para atender o servidor, que precisa de um ambiente não

poluente, translúcido, com luminosidade. Que precisa de um lugar legal

para tomar um café, uma boa mesa, um bom sistema de comunicação, de interfonia. Tudo isso é qualidade de vida, envolve dinheiro, e tem de

ser atendido. Além disso, as pessoas procuram ter mais horas livres, de

lazer, e essa distribuição melhor de horários afeta o novo servidor.

Há, ainda, uma questão crítica: a mobilidade no Banco Central. Você

entra no Banco e querem te colocar, na maior parte das vezes, nas vagas

que estão em Brasília. O Banco Central tem dez regionais, mas manda todo

mundo para Brasília. O servidor sai da sua terra natal, vai trabalhar em

Brasília, mas está preocupado, muitas vezes, em voltar, ser transferido

para São Paulo, Belém... Essa é outra pauta para o próximo presidente do

Sinal. O BC precisa atender melhor a sociedade, e, para isso, estar mais

presente nas regiões onde o povo está. Esse é um ponto. Outro é que o

Banco tem de atender melhor o servidor. Com toda a tecnologia, o serviço

não precisa mais estar tão centralizado, ser todo feito em Brasília.

Posso fazer meu trabalho nas diferentes regionais e enviá-lo para a

Capital.

Durante o mandato, você abordou a importância de o Banco Central se

comunicar melhor com a sociedade e de mostrar a relevância do servidor

para a qualidade do serviço prestado. Como se dá isso na prática?

O servidor não tem autonomia no Banco Central. Ao perceber um problema

em algum banco, ele não pode fazer uma investigação. Precisa de

autorização de outras instâncias. Muitas vezes, você está em um serviço

de campo, percebe um problema que precisa ser investigado, mas

encontra-se fora do escopo do teu trabalho. Propõe investigar, e o Banco

não autoriza, argumentando que o escopo é outro, que precisa fazer

fiscalização nos outros bancos, tem problema de carência de pessoal. E

aquele trabalho, que devia ser feito, transforma-se apenas em um

questionamento ao Banco, que vai respondendo a um questionário, só

encaixando as peças. Para cada pergunta encaminhada pelo BC, ele tem 30

dias para responder. As respostas não vêm completas, exigem nova

arguição, e isso vai levando tempo, em vez de se colocar logo alguém

para investigar in loco. Foi o que aconteceu no Panamericano. Dois anos

depois, tínhamos um problema gravíssimo. O que é pior: problema grave de

cessão de crédito, que talvez esteja em outros bancos também. É preciso

aumentar o escopo da ação.

São necessários novos concursos para recompor os quadros e assegurar

a autonomia do funcionário?

Um novo concurso. Trabalhamos com isso, porque o Sindicato tem uma

responsabilidade não só com o servidor, mas também com o Banco Central e

a sociedade. Não queremos apenas o servidor bem remunerado. Queremos um